Hối phiếu là gì? Đây là khái niệm với những ai đang làm trong lĩnh vực xuất nhập khẩu thì quá quen thuộc. Bởi đây là một chứng từ được sử dụng thường xuyên trong các giao dịch mua bán quốc tế. Thế nhưng, đối với nhiều người thì khái niệm này vẫn còn khá mới mẻ. Bài viết dưới đây sẽ giúp giải đáp cho các bạn biết được tất tần tật thông tin về hối phiếu.

1. Hối phiếu là gì?

Hối phiếu (bill) là công cụ vay nợ ngắn hạn mang hình thức một văn bản yêu cầu người phát hành (con nợ) trả cho người hưởng (chủ nợ) một số tiền nhất định vào một thời điểm nhất định hay phải trả ngay khi nhận được hối phiếu, tức phải trả tiền cho người hưởng ngay khi anh ta yêu cầu.

Một khi đã được chấp nhận (người chấp nhận có thể là ngân hàng chấp nhận) và "ký hậu'', hối phiếu trở nên có khả năng thương lượng và có thể đem chiết khấu (tức đem bán với giá thấp hơn mệnh giá của nó) với lãi suất phản ánh lãi suất ngắn hạn trên thị trường.

Hối phiếu thường có thời hạn cao nhất là 6 tháng và nó được sử dụng nhiều để tài trợ cho thương mại hoặc nhu cầu về vốn luân chuyển của ngành công nghiệp và nông nghiệp trước đây.

Tìm hiểu hối phiếu là gì?

Nói tóm lại, hối phiếu được hiểu theo cách đơn giản thì nó chính là một tờ mệnh lệnh đòi tiền vô điều kiện do người ký phát cho một người khác yêu cầu người này khi nhận được tờ phiếu thì phải trả ngay, hoặc ký chấp nhận trả tiền ghi trên hối phiếu tại một ngày xác định trong tương lai cho một người nào đó hoặc theo lệnh của người này trả cho người khác hoặc trả cho người cầm tờ phiếu.

2. Các tính chất của hối phiếu là gì?

- Tính bắt buộc: Có nghĩa là người vay sẽ bắt buộc phải trả tiền theo đúng các điều khoản đã được ghi trên hối phiếu. Cho dù có bất cứ lý do gì thì người vay cũng không được viện cớ để khất nợ hoặc từ chối yêu cầu của người thụ hưởng hay người cho vay. Nếu trong trường hợp hối phiếu phát hành không đúng theo quy định của pháp luật thì người trả tiền không cần thực hiện các yêu cầu trong đó nữa.

- Tính trừu tượng: Trong tờ hối phiếu, người viết sẽ không cần phải nêu rõ lý do lập mà chỉ cần liệt kê các nội dung có liên quan đến số nợ phải trả hoặc việc hoàn tiền. Nói tóm lại là nghĩa vụ trả tiền của người vay là trừu tượng.

- Tính lưu thông: Trong một thời gian nhất định thì hối phiếu có thể được chuyển nhượng một hoặc nhiều lần, bởi vì đây là lệnh đòi tiền của người vay này với người vay khác.

>>TÌM HIỂU THÊM<<

- Giá vốn bán hàng là gì & Ý nghĩa của giá vốn bán hàng

- Nợ quá hạn là gì & nguyên nhân dẫn đến tình trạng nợ quá hạn

- Thời gian ân hạn là gì | Ngân hàng nào có thời gian ân hạn ưu đãi

3. Vai trò của hối phiếu như thế nào?

Vai trò thực sự của hối phiếu là gì? là câu hỏi được rất nhiều người quan tâm.

- Đây cách thanh toán được sử dụng phổ biến trong xuất nhập khẩu và nó thường được gắn với các hình thức thanh toán quốc tế như L/C hay ủy thác thu.

- Mặt khác, nó cũng được sử dụng như một công cụ lưu thông tín dụng khi nó được chiết khấu tại ngân hàng hay khi nó được lưu thông từ người này sang người khác. Trong thời gian còn hiệu lực thì hối phiếu cũng được coi như một loại hàng hóa mua bán trên thị trường tiền tệ.

4. Các đối tượng tham gia hối phiếu

Các đối tượng tham gia bao gồm:

- Người ký phát (drawer): là người xuất khẩu.

- Người bị ký phát (người trả tiền) (drawee): là người nhập khẩu hàng hay có trách nhiệm trả tiền.

- Người hưởng lợi (beneficiary): là người nhận thanh toán số tiền đó.

- Người chấp nhận (acceptor): là khi người bị ký phát chấp nhận hối phiếu kỳ hạn và người chấp nhận phải có trách nhiệm thanh toán khi đến hạn.

- Người chuyển nhượng (endorser): là người chuyển quyền hưởng lợi cho người khác bằng cách trao tay hay bằng thủ tục ký hậu.

- Người cầm phiếu (holder or bearer): là người có quyền nhận khi được trả tiền.

Đọc tới đây có lẽ bạn cũng đã hiểu được hối phiếu là gì? Giờ hãy cùng tìm hiểu xem có những loại hối phiếu chính nào trên thị trường hiện nay.

5. Các loại hối phiếu phổ biến hiện nay

Gồm 9 loại khác nhau như sau:

- Loại hối phiếu trả tiền ngay

Là loại mà người trả tiền ngay sau khi nhận được thì bắt buộc sẽ phải trả ngay số tiền trên hối phiếu đó cho người thụ hưởng mà không được trì hoãn hoặc khất nợ với bất cứ lý do nào trong trường hợp trái phiếu đó được phát hành theo đúng quy định của pháp luật.

- Hối phiếu có kỳ hạn

Ngay khi nó được phát hành thì người trả tiền cần phải ký chấp nhận trả tiền trên hối phiếu đó. Việc trả tiền sẽ được thực hiện vào một ngày được xác định trong tương lai.

- Hối phiếu trơn

Là loại được phát hành để đòi tiền người không có chứng từ đi kèm. Nó được sử dụng để thanh toán tiền phạt, tiền bồi thường hay các khoản phí đi kèm như phí vận tải hoặc bảo hiểm.

- Đi kèm chứng từ

Được phát hành cho người trả tiền và có kèm theo chứng từ hàng hóa. Hối phiếu và chứng từ bắt buộc phải đi liền với nhau và không được tách rời nhau.

- Đích danh

Là loại mà trên đó có ghi rõ họ tên người thụ hưởng và không kèm theo điều khoản trả theo lệnh nên nó không thể chuyển nhượng cho người khác được.

- Vô danh

Là loại mà trên đó không ghi rõ loại thụ hưởng, nó chỉ ghi cụm từ “trả cho người cầm hối phiếu”. Chính vì vậy, nếu ai sở hữu thì sẽ được tất cả những quyền lợi.

- Hối phiếu theo lệnh

Đây là loại được trả theo lệnh của người thụ hưởng. Loại này được chuyển nhượng bằng cách ký chuyển nhượng ở mặt sau của tờ phiếu.

- Hối phiếu thương mại là gì?

Là loại được lập ra bởi người bán để đòi tiền người có trách nhiệm thanh toán hàng hóa bán ra hoặc xuất nhập khẩu và các dịch vụ cung ứng liên quan khác.

- Hối phiếu ngân hàng là gì?

Do ngân hàng ký phát và lệnh cho ngân hàng đại lý hoặc chi nhánh ngân hàng của mình chi trả cho người được hưởng số tiền ghi trên.

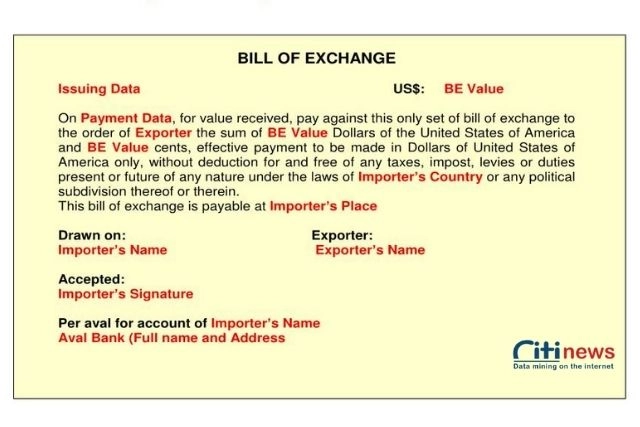

Mẫu hối phiếu phổ biến hiện nay

6. Nội dung bắt buộc phải có trên hối phiếu là gì?

Với 9 loại hối phiếu khác nhau như trên thì nội dung và cách viết hối phiếu cũng sẽ khác nhau, tuy nhiên dù là loại nào thì cách lập hối phiếu cũng cần có những nội dung bắt buộc sau đây:

(1) Tiêu đề: Bắt buộc phải ghi chữ “Hối phiếu” hoặc “Bill of Exchange”. Nếu tiêu đề được viết bằng tiếng Anh thì toàn bộ nội dung bên trong cũng phải viết bằng tiếng Anh.

(2) Số tiền và loại tiền: Số tiền phải được ghi rõ ràng bằng cả chữ và số. Lưu ý là số tiền không được vượt quá số tiền ghi trên hóa đơn và số tiền ghi trong thư tín dụng (L/C).

(3) Người trả tiền: Họ tên và địa chỉ người trả tiền của phải được ghi rõ chi tiết, được ghi vào góc dưới bên trái, tức là ghi vào chỗ chữ “To……” .

Trong phương thức thanh toán nhờ thu: người trả tiền là người nhập khẩu. Trong phương thức thanh toán tín dụng chứng từ: người trả tiền là ngân hàng mở L/C.

(4) Kỳ hạn trả tiền của hối phiếu

Có 2 dạng:

- Trả tiền ngay: sẽ ghi là “trả ngay khi nhìn thấy bản thứ nhất (hai) của hối phiếu này (at …… Sight of this FIRST (SECOND) Bill of Exchange).

- Trả tiền sau: có nhiều cách thỏa thuận:

- Thanh toán tại 1 ngày nhất định sau khi nhìn thấy hối phiếu: (At…X.days…after sight of this……)

- Thanh toán tại 1 ngày nhất định sau ngày ký phát hối phiếu: (At …X days…after signed of this……)

- Thanh toán tại 1 ngày nhất định sau ngày ký vận đơn: (At….X days….after bill of lading date of this……)

- Thanh toán tại 1 ngày nhất định sau ngày giao hàng: (At…X days…after shipment date of this……)

- Thanh toán tại 1 ngày cụ thể trong tương lai: (On…(date)…of this……)

(5) Địa điểm trả tiền:

Nếu không có quy định khác, thì địa chỉ của người bị ký phát (người trả tiền) được xem là địa điểm thanh toán. Tuy nhiên, nếu trên hối phiếu quy định một địa điểm thanh toán khác, thì địa điểm này được xem là địa điểm thanh toán.

(6) Lợi ích người dùng được hưởng từ hối phiếu là gì?

Người hưởng lợi có thể là: Bản thân người ký phát, hoặc một người khác được người ký phát chỉ định, hoặc bất cứ ai được người hưởng lợi chuyển nhượng hối phiếu bằng thủ tục ký hậu hay trao tay.

Trong ngoại thương, các hối phiếu thường được ký phát cho người hưởng là ngân hàng phục vụ nhà xuất khẩu.

(7) Nơi và ngày lập hối phiếu:

- Nơi lập: ở quốc gia người phát hành (người xuất khẩu)

- Ngày lập: không được sớm hơn ngày lập hóa đơn, không sớm hơn ngày mở L/C và nằm trong thời gian hiệu lực của L/C.

(8) Người ký phát:

Tên, địa chỉ và chữ ký của người ký phát là yếu tố bắt buộc phải thể hiện trên hối phiếu.

Chữ ký của người ký phát muốn có hiệu lực phải là chữ ký của người có đủ năng lực hành vi và năng lực pháp lý. Chữ ký phải được ghi ở góc dưới bên phải và người ký phát phải ký tên bằng chữ ký thông dụng trong giao dịch. Các chữ ký dưới dạng in, photocopy và đóng dấu…mà không phải viết tay đều không có giá trị pháp lý.

Video:

Hối phiếu là gì? Đặc điểm, phân loại, ý nghĩa

Trên đây là những giải thích dễ hiểu nhất về hối phiếu là gì? Citinews hy vọng bài viết trên đây sẽ giúp các bạn có thêm những kiến thức về loại chứng từ được sử dụng nhiều trong thanh toán xuất nhập khẩu này. Nếu vẫn còn băn khoăn gì về các nội dung liên quan, hãy liên hệ ngay với chúng tôi để được giải đáp các bạn nhé!